節税に生命保険加入は無意味です。

〜blog『relax&focus』より転載〜

生命保険の売りは保障

節税目的で生命保険加入を

検討される方もありますが、

全力で止めます。

節税効果なんてないからです。

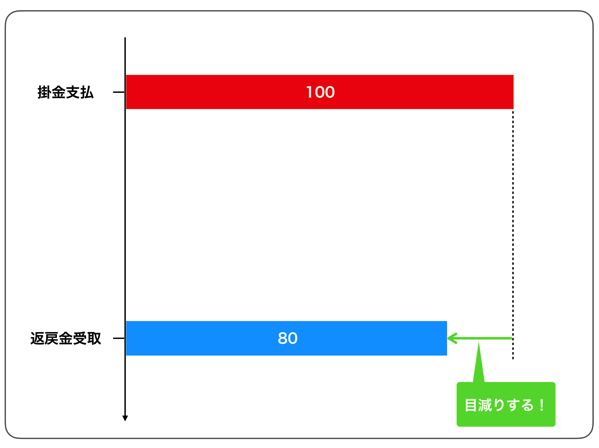

「支払ったお金が解約返戻金として返ってくる」

このときに100の支払に対して

返戻金として120が返ってくるなら

(運用目的で)加入する意味はありますが、

保険には“保障”という価値提供があるため

返戻金は必ず目減りします。

返戻金は必ず100を下回ります。

返戻率のいいものでも

だいたい80〜85%くらいでしょう。

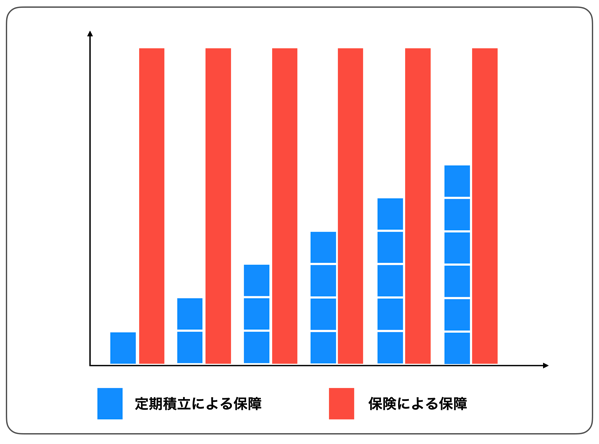

それでも加入を止めない場合があります。

それは、経営者が“節税”ではなく

“保障”を求められている場合です。

余剰金を定期預金で貯めても、

いざというときには

貯めた分しか使えません。

しかし、保険だと加入してすぐに

保障が垂直に立ち上がるので

保障という役割からは

非常に優れています。

だから、生命保険への加入は

“保障”が必要な場合に限ります。

掛け金と返戻金の差額が

万が一の際の保障への対価です。

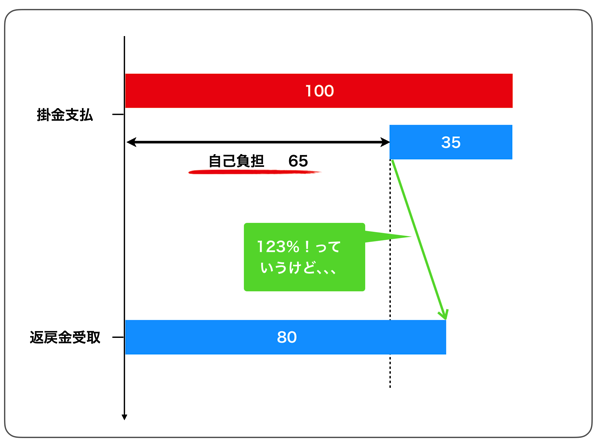

掛金が損金になる⇒×

100が80になって戻ってくるわけですが、

そこに損金という魅惑のキーワードが

絡むと、なかなかややこしくなります。

節税商品として保険を売りたい方は

「100を支払ったときに

税金が35安くなっているので

実質的には65の負担で済んでます」

「65が80になるんだから

利回りは約123%です!!」

という風に話をされます。

が、それは入り口の話。

出口はどうなっているでしょうか?

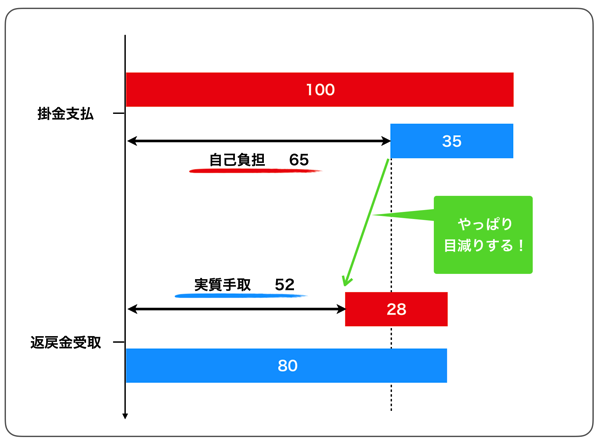

80が返ってきたときに

やっぱりそれに税金が

かかるんです。

80の35%は28。

つまり、80の返戻金を

受け取るものの、

28は税金として

出て行きます。

そうしたら、

実質手取りは52です。

65が52になるわけで、

やっぱり80%しか

戻ってこないんです。

生命保険の加入と返戻で起きるのは

課税を後ろに繰り延べているだけ、

つまり課税時期を後ろに延ばす代わりに

20%近くもの手数料を支払っていると

いうのが生命保険加入の実態です。

節税の効果が発揮されるとしたら、

将来大幅に税率が下げる場合に

限られるでしょう。

例えば、現在は35%程の税率ですが、

解約返戻金を受け取ったときに

税率が20%にまで下がっていると

どうなるでしょう?

80の返戻金に対して

16の税金がかかり、

実質手取りは64です。

だめですね。

65が64ですから

これだと負け試合です。

18%だと、かろうじて

65.6を手に入れるので

元本を超えることになります。

つまり、たとえ将来税率が

20%まで下がったとしても、

節税なんて効果は生まれません。

だから、節税目的での生命保険加入は

まったく無意味な代物といえます。

退職金支給⇒×

次に出てくるのが、

「返戻金を受け取る際に

退職金を支給すれば、

益と損が相殺されて

税金が発生しませんよね?」

なんていうロジック。

これもよさげですが、

生命保険加入でなくて

定期積金でも得られる

節税です。

定期積金でコツコツ貯めておいて

それを退職金の支給に使えば

そのときに退職金分だけ

損金(経費)が増えて

税金は安くなります。

どうあがいても、

生命保険による税への効果は

『課税の繰延(後回し)』

そのために20%もの高額の

手数料を支払うわけで、

経済的側面からの合理性が

あるとはいえません。

最後に

世の中には本当に効果のある

節税も一部ありますが、

大半は『課税の繰延べ』

要は後回しにすぎません。

一見複雑怪奇なテクニックを

駆使しているかに見えますが、

支払ったものが返ってくるもので

払ったときに経費になるなら

返ってきたときに売上に

ならないわけがないってこと。

本当の節税かどうかを見破るコツは

「最後はどうなるか」を考える

習慣を身につけることです。

節税策は、そのときだけでなく

それが未来に与える影響も加味して

検討する必要があります。

うまい話はそうそうありません。

最後にどうなるか、を

きちんと検討してから

踏み切るようにしましょう。