2つの届出を出すようにしましょう。

売上が1,000万円を超えたら

フリーランスとして活動を始めて、

日本での売上が1,000万円を超えると

消費税の問題が生じます。

この場合、2つの届出手続きが必要となります。

厳密にいうと、1つは必須でもう1つは任意ですが。

必須の届出は

「消費税課税事業者届出書」

といいます。

任意の届出は

「消費税簡易課税制度選択届出書」

といいます。

こちらは“だいたいの場合は

出した方が納税額が安く済む”ので

届出が想定される書類です。

以下、2つの届出書の記載について

案内します。

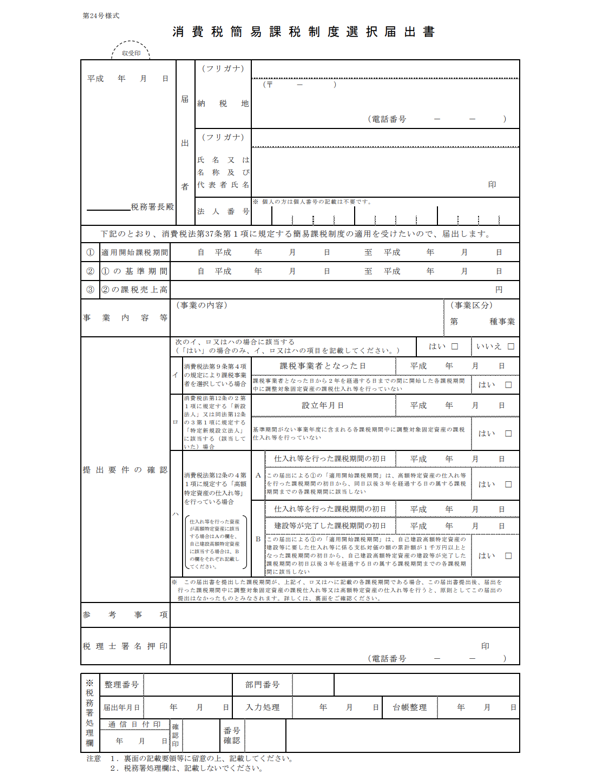

消費税課税事業者届出書<必須>

消費税が課税される売上が1,000万円を超えると

お客さんから受け取った消費税を

国(税務署)に納める必要が出てきます。

この立場のことを「課税事業者」といいます。

1,000万円を超える場合には

「課税事業者」となるというもの

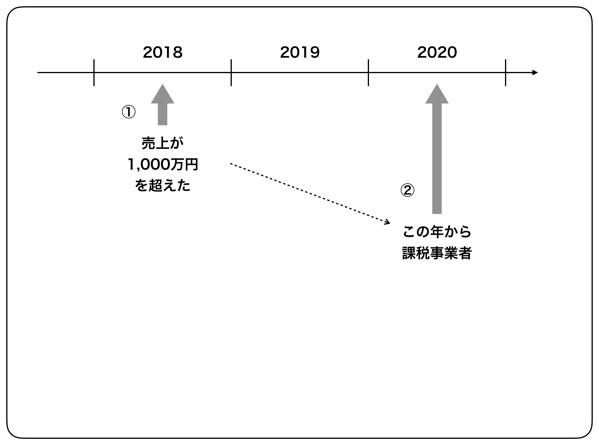

ということは、2018年にはじめて

売上が1,000万円を超えたとすると、

「課税事業者」になるのは2020年から、

ということになります。

この場合、「消費税課税事業者届出書」は

2019年中に出すことが求められています。

したがって、

2019年中に「課税事業者届出書」を提出

2020年から「課税事業者」という立場になる

こんな流れです。

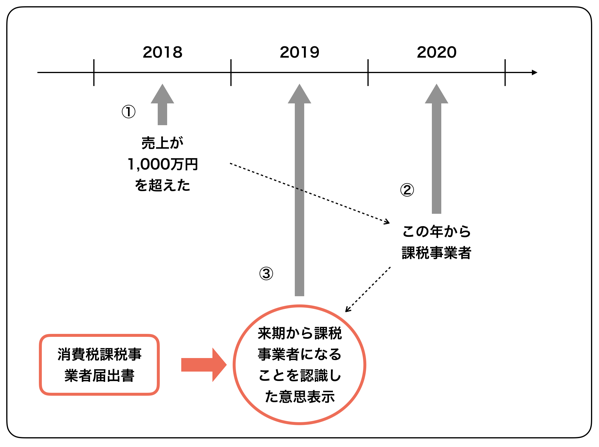

「届出書を出さなかったら課税事業者に

ならなくて済む?」

そんなことはありません。

届出書を出さなかったとしても、

2020年からは「課税事業者」です。

2020年になってから

「え?おれ課税事業者なん?

知らなかったー?」

なんてことのないように

2018年の確定申告が済んだら

税務署から封筒が届きます。

「あなた、2020年から課税事業者だよね?」って。

それに対して、「承知しました」と

その事実を事業者が認識したことを

確認しておきたい税務署側の都合に

よる届出です。

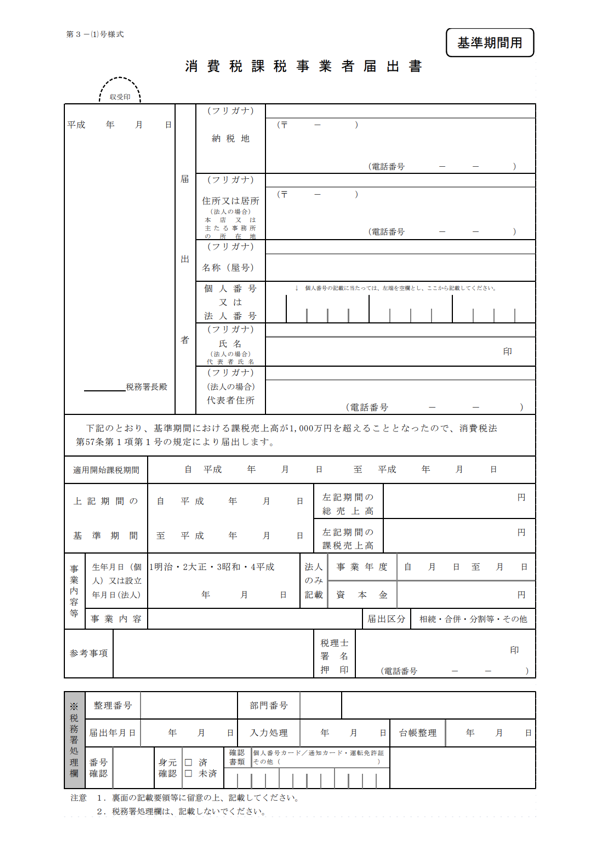

<様式>

PDFファイルのダウンロードはこちらからできます。

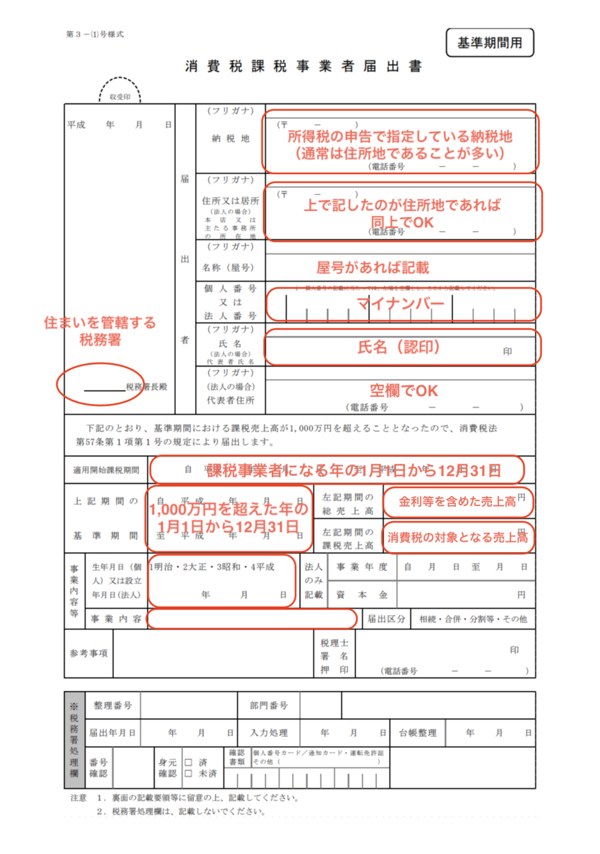

<記入内容>

※留意事項

売上の集計について

個人事業者であるフリーランスの方は

1月から12月の1年間で売上を集計します。

その際に、たとえば開業した時期が5月だった

からといって、売上を12/8する必要はありません。

(法人の場合にはこれが必要になります)

また、消費税の世界では

課税対象となる売上と

課税されない売上があります。

通常の売上は課税対象です。

課税されない売上の代表例は

・土地の貸付

・住宅の貸付

・預金や貸付金の利息

・身体障害者用物品の販売

・保険金や賠償金

です。

こうしたものを含めた売上(収入)が総売上高、

こうしたものを除いた売上(収入)が課税売上高、

と呼ばれます。

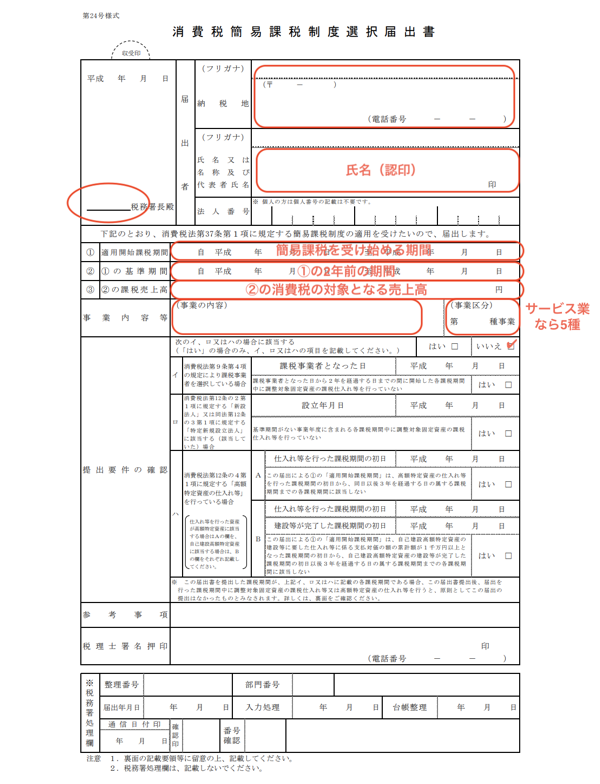

消費税簡易課税制度選択届出書<任意>

こちらは、提出するかどうかは

検討する必要があります。

これを提出することで何が起きるかというと、

消費税の申告を“原則課税”ではなく

“簡易課税”という簡易な方式で計算して

行うことを意思表示したことになります。

これを提出すると、今後の消費税の申告は

“簡易課税”で計算することが強制されます。

(ただし、2年前の売上が5,000万円を超える

場合には、これを提出していても“原則課税”)

ここが最大のポイントです。

有利な方を事後的に選択できません。

自分自身が“簡易課税”によることが

得なのかどうかを推測して

それを信じて手続きを行います。

フリーランスの方の業務内容によりますが、

物販ではなくサービス業務であれば

第5種という区分に属します。

<参考サイト>

この場合、売上で預かった消費税の

半分を納税することが求められます。

1年間の経費(消費税が上乗せされたもの)が

売上の半分以上になるのであれば

“原則課税”のままの方が有利です。

しかし、たいていの場合には

“簡易課税”を選択した方が

有利になります。

ここは自己判断自己責任もいいですが、

税理士にスポットで相談をして

アドバイスを求めることが賢明です。

では、届出様式や書き方を案内していきます。

<様式>

PDFファイルのダウンロードはこちらからできます。

<記入内容>

※留意事項

フリーランスで、かつ、それまでは消費税が

課税されていなかったという前提であれば、

「提出要件の確認」については

単独で1,000万円以上の仕入や設備の購入を

行っていなければ気にすることはありません。

「いいえ」にチェックをいれるだけでOKです。

最後に念押し

1つめの書類は必須ですが、

2つめの書類は任意です。

出さなくても問題はありませんが、

ひょっとしたら納税額が

高くなってしまうかもしれません。

その判断のための第一歩は

1,000万円を超えた年の消費税を

仮計算してみることです。

そして、来年以降の事業計画を

立てることでその判断の精度は

格段に向上します。

今後の事業計画を立てることの

本来の目的は未来の可視化と

変化への迅速な対応体制の確立ですが、

こうした副次的効果も看過できません。