開業当初についやってしまいがちな勘ちがいについて。

〜blog『relax&focus』より転載〜

利益は課税の対象

独立開業すると、同業者や

先輩のフリーランスの方から

「儲かったら税金たいへんやで」

「利益なんか出したらあかんで」

なんていう、勘違いも甚だしい

おせっかいな忠告を受けることも

あると聞きます。

利益出さない方がいいって

さっぱり意味がわかりません。

ただ、やっぱり税金を支払うのって

痛みを伴います。

勤めていたら天引きされて

知らないうちに完了していた

“納税”を自らの手で行うのは

なかなかの心痛です。

なので、感情的には

わからなくもないです。

とはいえ、利益が出なければ

生活の糧がありません。

ですので、ちゃんと利益の出る

商売をしていきましょう。

やりすぎた経費計上

税金をおそれるあまり、

経費をじゃんじゃん使う人がいます。

人のお金ですので、

わたしがとやかく言うことでは

ないかもしれませんが、

一つだけ忠告しておきます。

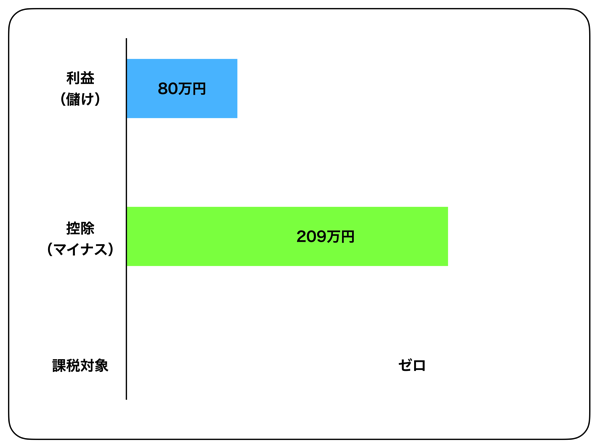

利益がゼロの人も30万円の人も

税金は同じくゼロです。

もっといえば、利益が200万円でも

税金はゼロの可能性も十分あります。

だから、「経費を作ろう」といって

がんばってモノを買ったりしても

けっきょくそれは意味の無い支出、

つまり無駄金になることもあります。

一度冷静にかまえてください。

所得税における所得控除

5つの控除

個人事業主の利益に対してかかる税金は

「所得税」「住民税」「個人事業税」の3つ。

「個人事業税」は利益が290万円を超えないと

かかってこないので今回は無視します。

「住民税」は「所得税」とほぼ同じ構造なので

話は「所得税」に限定して進めていきます。

「所得税」にはいろいろな控除があります。

そう、利益からマイナスしてくれる特典が

いろいろ用意されているのです。

代表的なものとしては

・生命保険料控除

・配偶者控除

・扶養控除

・基礎控除

こういったものがあります。

社会保険料控除

これは、国民健康保険料や

国民年金保険料として

その年に支払った金額を

全額控除してくれるという

めちゃくちゃパワフルなものです。

もし結婚していて、二人分の

国民年金保険料を負担しているなら

二人分(約40万円)が控除されます。

国民健康保険料の金額は

世帯によってまちまちですが、

もし年間20万円を負担しているなら、

それも全額マイナスできます。

ここで60万円のマイナスが出てきます。

生命保険料控除

つぎに、民間の生命保険会社の

生命保険や医療介護保険に

加入している場合には

それらの負担額についても

一定の控除があります。

たとえば、生命保険で年間10万円、

医療介護保険でも年間10万円、

合計20万円を負担しているなら

控除額は8万円となります。

ここで8万円のマイナスが出てきます。

配偶者控除

配偶者(夫または妻)の給料収入が

150万円以下の場合、

配偶者控除といって38万円の

控除が受けられます。

ただし、自身の事業から

“専従者給与”という形で

給料を支払っている場合には

たとえわずかしか払っていなくても

配偶者控除は受けられません。

気をつけてください。

ここで38万円のマイナスが出てきます。

扶養控除

配偶者以外にも

子どもや親を扶養している場合には

扶養控除があります。

ただし、16歳未満の子どもについては

この制度の対象外となります。

児童手当が出ていますので・・・。

基礎控除

あと、本人の権利として、

38万円の控除が認められます。

ここで38万円のマイナスが出てきます。

試算

【設定】

配偶者あり(専業主婦もしくは事業手伝いで給料なし)

国民健康保険料 年間20万円

国民年金保険料 二人で40万円

生命保険 生命保険10万円、医療介護保険10万円

子ども 5歳と1歳

とすると、

社会保険料控除:60万円

生命保険料控除:8万円

配偶者控除:38万円

基礎控除:38万円

これで合計144万円のマイナスができます。

そして、青色申告によっていれば

65万円の特別控除があります。

合計209万円のマイナスが待っています。

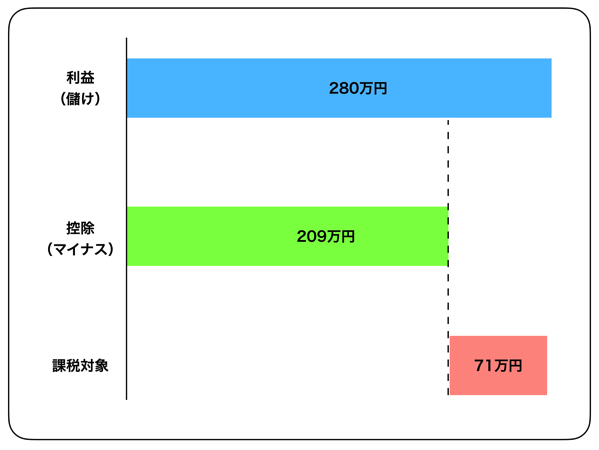

年間の利益が280万だったとしたら、

「所得税」の対象は71万円です。

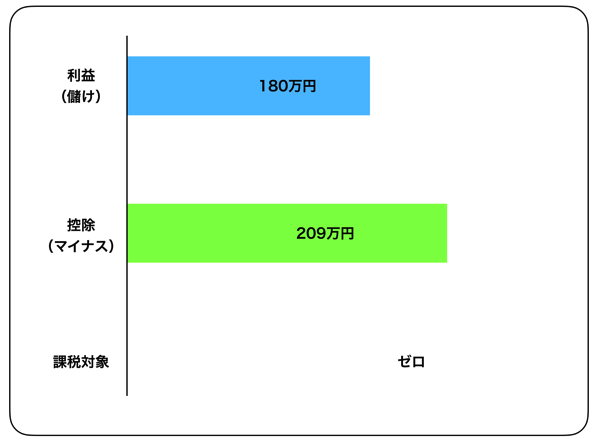

年間の利益が180万円くらいだとどうでしょう。

ゼロになってしまいました。

そう、この状態であれば

あわてて経費を100万円も

余分に使ったところで

税金はどっちみちゼロです。

税金はどっちみちゼロだったのに

100万円が手元からなくなりました。

どう考えても損しちゃっています。

最後に

こうしたことのサポートを受ける際に

必要なことは2つです。

①自分の事業の利益をタイムリーに知ること

②専門家のアドバイスを受けること

これらをすべて丸投げするなら

税理士と顧問契約を結んで

サポートを受けるのが賢明です。

しかし、そうするとそこには

毎月の顧問料という

固定された負担が発生します。

①だけでもなんとか自分でできれば、

②をスポットで相談するという選択肢も

出てきます。

個別相談、個別コンサルという形であれば

そのときだけの負担で済むので、

税理士費用を圧縮できます。

最初は固定される負担をできるだけ減らすのが

事業継続のキモです。

ですので、なんとか①を自分で頑張って

必要に応じて税理士の力を借りる方向を

わたしはオススメしています。

あ、個別コンサルは絶賛受付中です。